机器人发展历史—起源于上世纪中叶的新兴领域a

1987 年国际标准化组织对工业机器人进行了定义:“工业机器人是一种具有自动控制的操作和移动功能,能完成各种作业的可编程操作机。”

我国科学家对机器人的定义是:“机器人是一种自动化的机器,所不同的是这种机器具备一些与人或生物相似的智能能力,如感知能力、规划能力、动作能力和协同能力,是一种具有高级灵活性的自动化机器”。

美国著名科学幻想小说家阿西莫夫于 1950 年在他的小说《我是机器人》中,首先使用了机器人学(Robotics)这个词来描述与机器人有关的科学,并提出了有名的“机器人三守则”:

1)机器人必须不危害人类,也不允许他眼看人将受害而袖手旁观;

2)机器人必须绝对服从于人类,除非这种服从有害于人类;

3)机器人必须保护自身不受伤害,除非为了保护人类或者是人类命令它做出牺牲。

这三条守则,给机器人社会赋以新的伦理性,并使机器人概念通俗化更易于为人类社会所接受。至今,它仍为机器人研究人员、设计制造厂家和用户,提供了十分有意义的指导方针。

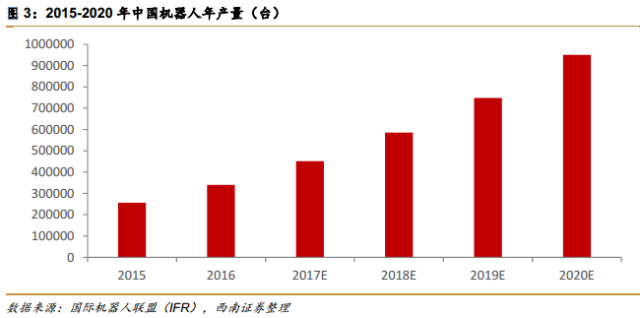

目前全球正在使用的工业机器人已经超过 150 万台,到 2018 年,这一数据预计将突破230 万台,其中 140 万台在亚洲。亚洲是全球工业机器人近几年及未来增长的主要驱动因素,世界机器人联盟(IFR)预测,到 2020 年亚洲机器人产量将达到 190 万台,其中中国机器人年产量将达到 95 万台,中国在世界工业机器人产量占比将达到 40%。据 IFR 统计,自 2013年以来,中国已连续五年成为全球第一大机器人消费国。

根据世界卫生组织预测,2050 年,中国将有 35%的人口超过 60 岁,成为世界上老龄化最严重的国家。人口红利消失及人力成本上升,将推动机器人需求的快速上升,国内机器人行业将迎来广阔发展空间,国产工业机器人产量呈现出爆发式增长的趋势,全国已建成和在建的机器人产业园区超过了 40 个,主要聚集在长三角、珠三角和京津冀地区。

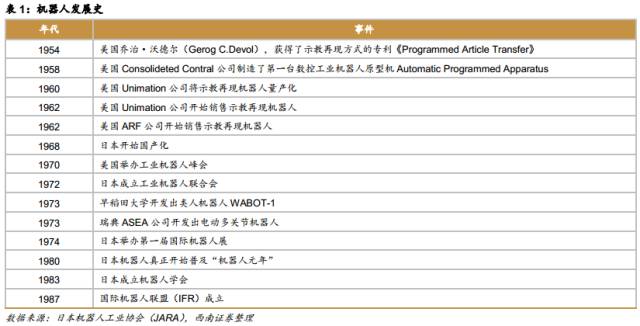

以美国为起点,从日本走向全球

今日工业机器人的最早研究可追溯到第二次大战后不久。在上世纪 40 年代后期,橡树岭和阿尔贡国家实验室就已开始实施计划,研制遥控式机械手,用于搬运放射性材料。这些系统是“主从”型的,主机械手由使用者进行导引做一连串动作,而从机械手尽可能准确地模仿主机械手的动作,后来用机械耦合主从机械手的动作加入力的反馈,使操作员能够感觉到从机械手及其环境之间产生的力。上世纪 50 年代中期,机械手中的机械耦合被液压装置所取代。

全球工业机器人市场“四大家族”

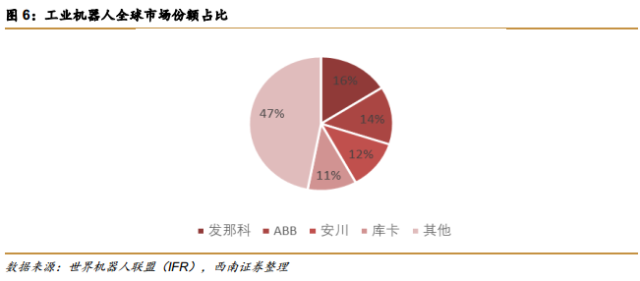

“它山之石,可以攻玉”:虽然我国已经成为全球最大的工业机器人消费市场,但从全球角度看,目前欧洲和日本是工业机器人主要供应商,ABB、库卡(KUKA)、发那科(FANUC)、安川电机(YASKAWA)四家公司占据着工业机器人 53%的市场份额。

机器人分类

机器人是具有感觉、思维决策和动作功能的智能机器。根据机器人的应用环境,国际机器人联盟(IFR)将机器人分为工业机器人和服务机器人。其中,工业机器人指应用于生产过程和环境的机器人,主要包括人机协作机器人和工业移动机器人。服务机器人指除工业机器人以外的、用于非制造业并服务于人类的各种先进机器人,主要包括个人/家用服务机器人和公共服务机器人。

机器人行业产业链—上游是核心,下游市场规模最大

工业机器人由主体、驱动系统和控制系统三个基本部分组成。主体即机座和执行机构,包括臂部、腕部和手部,有的机器人还有行走机构。大多数工业机器人有 3~6 个运动自由度,其中腕部通常有 1~3 个运动自由度。驱动系统包括动力装置和传动机构,用以使执行机构产生相应的动作。控制系统是按照输入的程序对驱动系统和执行机构发出指令信号,并进行控制。

从机器人产业链来看,上游是核心零部件的生产厂商,包括机器人所用的伺服系统、控制系统、减速器等核心部件,中游是本体生产商,包括工业机器人本体、服务机器人本体的组装和集成,下游是系统集成商,根据不同的应用场景和用途进行有针对性地系统集成。

上游:核心零部件—减速器是核心,需产业协同配合发展

我国国产机器人大多处于行业低端,高端机器人严重依赖进口,尤其是以减速器为代表的核心零部件,国内厂商受困于进口率达到了 75%以上。如前文所述,全球高精度机器人减速器市场中,日本纳博特斯克和哈默纳科两家产品的市场占有率达 75%;伺服电机从市占率来看,国产品牌约占 20%左右的市场份额;

而控制器相对来说技术难度略低,国内知名厂家大多能自主生产,但基于性能的差距和应用的需求,进口的比例依然很高。由于核心技术的差距,工业机器人市场份额基本被世界机器人“四大家族”(发那科、ABB、安川和库卡)和其他外资企业所占据,达到了 92%,国内虽然有超过 3000 家的机器人企业,但是大部分从事相关零部件生产,整机制造的机器人企业全国也就十多家,拥有自主产权的更少,整个行业需要质的提升。

国产机器人在整体市场占有率极低,仅有 8%,如果国产机器人在性价比上具备和国际品牌竞争的能力,那么国产替代进口的市场空间是巨大的。

中游:机器人本体—经济型本体是发展方向

机器人本体制造商负责工业机器人支柱、手臂、底座等部件与精密减速器等零部件生产加工组装及销售,应用和集成可以本体企业自己实施,也可以给集成商来完成,本体企业具有有效整合上游零部件和下游系统集成商的入口能力。

国际上的工业机器人本体制造商包括库卡、ABB、发那科、安川电机等。国内包括新松机器人、广州数控、锐奇股份、埃斯顿、埃夫特、佳士科技、亚威股仹等。国内大多数机器人本体公司以采购集成为主,且市场占有率较低,只有 8%。国内厂商以组装和代加工为主,主要是三轴、四轴等中低端机器人,大部分集中于搬运、码垛等低端应用。

2015 年中国销售量最多的是多关节机器人,全年销售 4 万余台,同比增加 12.5%。坐标机器人销售总量超过 1.6 万台,销量同比增长 38.4%;SCARA 机器人全年共计销售 8000余台,同比增长 13.1%;工厂用 AGV 机器人、并联机器人、圆柱坐标机器人销量实现不同程度增长。国产机器人中,坐标机器人销量最多,为 10600 台,多关节机器人和平面多关节机器人销量分别为 6000 台和 2179 台。

下游:系统集成商

下游系统集成则是机器人商业化、大规模普及的关键。机器人系统集成是指在机器人本体上加装夹具及其他配套系统完成特定功能,是工业机器人自动化应用的重要组成。工业机器人系统集成商为终端客户提供应用解决方案,负责工业机器人应用二次开发和周边自动化配套设备的集成。在我国,系统集成商一般是从国外购买机器人整机,然后根据不同行业或客户的需求,制定符合生产需求的解决方案。系统集成的市场规模一般是机器人市场规模 3倍左右。2015 年中国工业机器人系统集成市场规模达到 357 亿元,同比增长 11.2%。

系统集成具有两个特点:

(1)具有非标准化特点。系统集成很难形成规模效应。因为不同行业之间对工业机器人系统的需求不同,需个性化定制,所以国内厂商通常专注于特定行业,这种针对单种产品的系统集成具有规模瓶颈,难以跨行业拓展业务。国内系统集成商普遍规模较小,产值较低。

(2)要理解应用行业的需求和工艺要求。系统集成要针对应用产业的特点进行针对性的设计和集成。汽车工业依然是工业机器人应用最多的产业,而且国外品牌基本形成了壁垒,国产品牌和系统集成商打破市场格局机会较小。但随着 3C 产业的发展,在电子、家电制造、金属制造、塑料化工、食品等行业对工业机器人需求的增加,为国产品牌带来了机会,外资机器人企业行业经验和客户基础优势并不明显,这是国产机器人的超车机会。

多因素促使需求爆发,规模扩张助力未来盈利能力提升

多因素刺激需求不断提升,势不可挡

全球需求稳定增长。目前作为机器人行业的最大的子分类——工业机器人已经在汽车、金属制品、电子、橡胶及塑料等行业取得了广泛的应用。并且,随着性能不断提升,各种应用场景不断明晰,工业机器人的全球市场正以平均 15.2%的速度快速增长。2017 年,工业机器人将进一步提升普及率,销售额有望突破 147 亿美元,其中亚洲仍将是最大的销售市场。

需求带动规模不断扩大,盈利能力在阵痛期中,前景光明

营收、净利润规模不断扩大,增速与工业企业利润紧密相关。我国机器人行业营业总收入一直维持增长,其中自 2013 年以来营收增势明显加速,2016 年的营收同比增长率已超40%。

目前,2017 年前三个季度的营收同比增长率为 38%,预计 2017 年全年营收同比增长率很有可能也超过 40%。与营收变化趋势相似,净利润在 2012 年触底后迅速反弹。在 2014年以后基本保持在 20%左右的净利润年增长率,今年前三个季度的净利润同比增长率已达到22.44%。净利润增速中枢从 10 年~13 年间的高于营收增速到 14~17 年间显著低于营收增速来看,主要原因是机器人价格随着国产化的逐步提升,机器人价格处于下滑趋势中,但随着整个行业规模不断提升以及新兴产业对国产化机器人需求的拉动,未来营收和业绩端增速保持同步的拐点已不远。

同时,和工业企业利润同比增长情况对比来看,10~13 年从营收增速基本和工业企业利润同比增速保持同向,且平均幅度也基本一致,周期保持约 1 年的滞后。这说明,工业机器人在这一阶段和工业企业补库存扩产能的周期同步,工业机器人的应用场景还基本停留在原有行业当中,人口红利拐点仍未形成质变效应。

但 2014 年之后工业机器人行业营收增速与工业企业利润同比增速相关性显著降低,增长形成单边行情。我们判断这是工业机器人在产能扩张、技术提升、需求场景不断丰富(这一点最关键,因为出现了机器替换人的强需求,而且是人不愿意做的行业,例如 3C 行业)、进口替代等多项变化的共同作用下的结果,总量、结构同时利好国产机器人行业。

工业机器人行业发展前景

随着科技的快速发展,尤其是互联网和人工智能技术的突飞猛进,为工业机器人注入了新的活力,能极大提高工业机器人的作业能力,丰富工业机器人的应用场景,我们预计,工业机器人未来的发展方向主要是云互联和智能化两方面,云互联是基于大的工业机器人作业体系,而智能化指的是工业机器人个体。

云互联工业机器人—数据挖掘实现产业迭代

工业 4.0 是把现实工厂与虚拟世界连接起来,通过数字化技术把生产变得更透明化,提升生产效率和降低生成成本,而这也正是云互联技术所能解决的问题。云互联工业机器人将是未来的一种趋势。机器人连接网络后,通过传感器采集各种数据,如动力信息、运动信息及其他状态量等,数据上传到云端后,在控制终端可以通过不同位置机器人的数据进行比较分析以预测机器人状况,并能够对工业机器人进行远程配置和操控。这种方式可以改善工业机器人的维护,精准定位问题,方面调试,通过数据分析进行生产线的配置,进一步改进优化生产流程,同时可以预测机器故障点,提前做好设备保养,从而降低停机风险。

云互联是机器人走向更加智能化的必经之路。工业互联网,是人与机器人、机器人与机器人、机器人与设备之间实现交互的桥梁。只有实现互联,机器人的数据才能实现交互,交互之后才能实现智能化。其核心是数据,获取机器人的数据需要加入很多外围传感设备,未来通过增加传感器,如图像处理、三维视觉、语音交互等,机器人都可以实现交互,许多新的场景也都可以通过云互联来实现。

实现云互联主要依靠两个关键环节:物联网和云平台。

智能化工业机器人

对于工业机器人个体来说,基于传感技术和人工智能技术的发展,机器人也会越来越智能,未来发展的形态应该是人机协作。具体来说,工业机器人的进化方向是与人共处(要求安全监测)、可以处理非结构化或半结构化场景中的问题(具备机器视觉和轨迹规划能力)、可以装配等接触性工作(要求力控制)以及使用的简易性(简单示教和新一代通用上位机软件)。

协作机器人是未来工业机器人的形态

人机协作是工业机器人发展的新形态,把人的智能和机器人的高效率结合在一起,共同完成作业;简单来说就是“人”直接用“手”来操作机器人。人机协作是机器人进化的必然选择,特点是安全、易用、成本低,普通工人可以像使用电器一样操作它。国际标准化组织将“人机协作”定义为,机器人与工人在一定的工作区域范围内为达成任务目标而进行的直接合作行为,机器人从事精确度高、重复性强的工作,人在机器人的辅助下做更有创造性的工作。而物联网技术、移动互联网、云计算、大数据等互联网技术深度应用于人机协作过程中,有助于探索并发掘出人机协作过程中的更多反馈结果,发现人机协作过程中的不足,优化制造生产效能,推进“人机协作”理念迈向更高级层次。

投资建议

投资受益周期

在我国大力发展智能制造和实现制造业由大国向强国转型的过程中,工业机器人在其中扮演着至关重要的作用。工业机器人的大规模应用有助于整个工业生产效率的提升,也是在人口红利逐步消退背景下对制造业持续做大、做强的重要保障。同时,由于过去很长时间工业机器人几乎完全被海外企业垄断,这造成我国工业企业在进行生产线自动化升级过程中尤其在机器人环节需要付出更高的代价。从这个角度上来看,工业机器人的发展对我国智能制造战略版图具有举足轻重的地位,国产化替代的过程也是不断摆脱该领域对海外企业依赖的过程。

从产业链和投资周期的角度来看,我们认为有以下几个时间段:

(1)从中短期投资的角度来看,首先应该关注的是系统集成企业。原因有几点:

第一,目前工业机器人下游新兴产业需求强劲,需求端直接对应的就是产业链最下游的系统集成板块,国产机器人企业在这一领域尤其是销售拓展领域具有优势;

第二,系统集成领域主要是基于对不同应用场景下相关工艺流程、生产节拍的理解进行相关工业自动化升级系统设计,主要依靠的是工程师红利,从整个产业链来看具有相对高的毛利率水平,一般在 30%以上;

第三,新兴产业比如 3C、食品饮料行业对机器人的需求基本还处在中低端产品阶段,这与目前我国机器人产品设计、生产、产能等方面匹配度更高。

以上几方面形成共振,造成系统集成企业将会是受益最快、业绩端体现最早的细分领域。但从长投资周期来看,系统集成企业天花板相对低,原因是该行业消化的是对下游应用场景的理解深度和客户拓展能力,而系统集成企业很难做到面面俱到。

在细分领域中的企业,尤其应该关注那些重点拓展 3C 自动化领域(市场空间最大,机器换人需求最强)且具有更强的市场拓展能力的企业。建议重点关注拓斯达(300607),克来机电(603960)。

(2)从长投资周期角度来看,应该重点关注在机器人核心部件领域有所沉淀的企业。从四大家族的发展历史来看,几乎都在包括控制、伺服、数控等某一个或数个领域具有较深的积累,应该说这是整个机器人产业链的核心内容,也是价值增量最大的环节。如前文所述,机器人 70%的价值都集中在该环节。

从长期来看,真正的进口替代不应只局限在中低端的产品和系统集成领域,而应是以核心部件为中心的机器人本体和品牌的拓展和替代。该领域具有更高的价值增量和市场天花板。从该角度来看,建议长期重点关注埃斯顿(002747)和汇川技术(300124)。

(3)从供需关系角度来看,应关注规模化以及产能拓展积极有效的企业。工业机器人需求增速不断提升,规模化企业以及不断提升有效产能的企业有望最先受益。

虽然目前工业机器人仍处在快速发展期,但目前的市场占有率、产品线丰富度将对客户格局、未来行业格局产生重要影响。从该角度来看,建议关注机器人(300024)和埃斯顿(002747)。

以上资料和图片来源于网络(保证用于行业交流和学习,不用于商业赢利目的!作者若有异议,请第一时间联系我们,以便及时更正),仅供参考。